来源:紫金天风期货研究所

【2025供应展望】工业硅基本面未见扭转,且暂无价格上行强驱动,预计25Q1将延续今年的低开工情况,丰水期开工率或将低于今年同期,H2开工情况需关注库存消化情况。此外,2025年一个较大的不确定因素为落后产能的淘汰,考虑到目前已有企业陆续开始技改,以及建成未投的产能能够弥补产量缺口,落后产能淘汰引发的或是阶段性的情绪行情,关注后续政策调整情况。总产量方面,工业硅2025年产量预计达480万吨,同比减少2%。

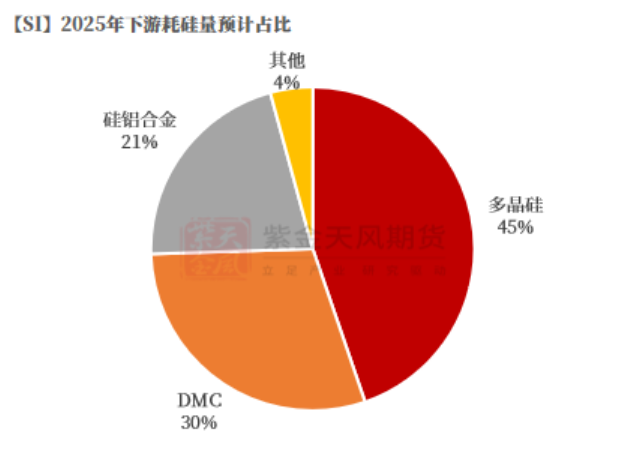

【2025需求展望】1.多晶硅方面,10月起光伏行业多次讨论“反内卷”,对于明年国内产量的总量,以及各企业的产出量基本有了相对确定的方向,预计明年多晶硅产量或落在140-160万吨。2.有机硅方面,2024年有机硅产量增长难以消化多晶硅减产带来的需求减量。多晶硅5-11月产量边际减少引发工业硅需求减少51万吨,有机硅产量增加带来的需求增量为12万吨。此外,有机硅产能的投放将进一步压制产品价格,关注下游需求的新增量及出口情况。3.硅铝合金方面,考虑到国内新能源汽车渗透率继续提升的需求增速存在放缓的可能,以及明年以旧换新政策对汽车产销的影响同样存在不确定性,我们给予下游硅铝合金耗硅量10%的温和增长。总体来看,考虑部分在建、落地可能性较大的新投产能后,预计全年多晶硅、DMC、硅铝合金的耗硅量将分别达到178、118、85万吨。

【平衡】其中2025年下游有机硅、铝合金耗硅仍有一定增量,但多晶硅年产量同比减少19%带动需求总量下滑,且该部分减量的确定性较强。基于H1单月需求同比大幅下滑、供需格局难以扭转,我们相应减少了西南丰水期可能复产的炉数,但若Q1市场悲观程度不减,价格进一步下探,西南丰水期复产数或需继续下调。

【价格】较为理想的情况下:

工业硅:从25年1月(枯水期)生产成本曲线来看,若参考平衡表中单月4万吨的过剩量,合理价格或高于当前盘面价,但工业硅当前累计库存达到近82万吨,若简单考虑为该82万吨为平均每月消化,则单月需要消化6.8万吨,加上单月过剩量,价格或有进一步下移。全年来看,工业硅价格运行中枢或低于今年。

多晶硅:按全球装机需求看,多晶硅价格或落在4.4-4.5万元/吨的区间内,若考虑国内32-33万吨的库存,价格或落于4.2-4.3万元/吨的区间内。

2024年回顾

2024年行情回顾

数据来源:同花顺;紫金天风期货研究所

数据来源:同花顺;紫金天风期货研究所供应:

产量同比显著增加 北方贡献主要增量(百川)

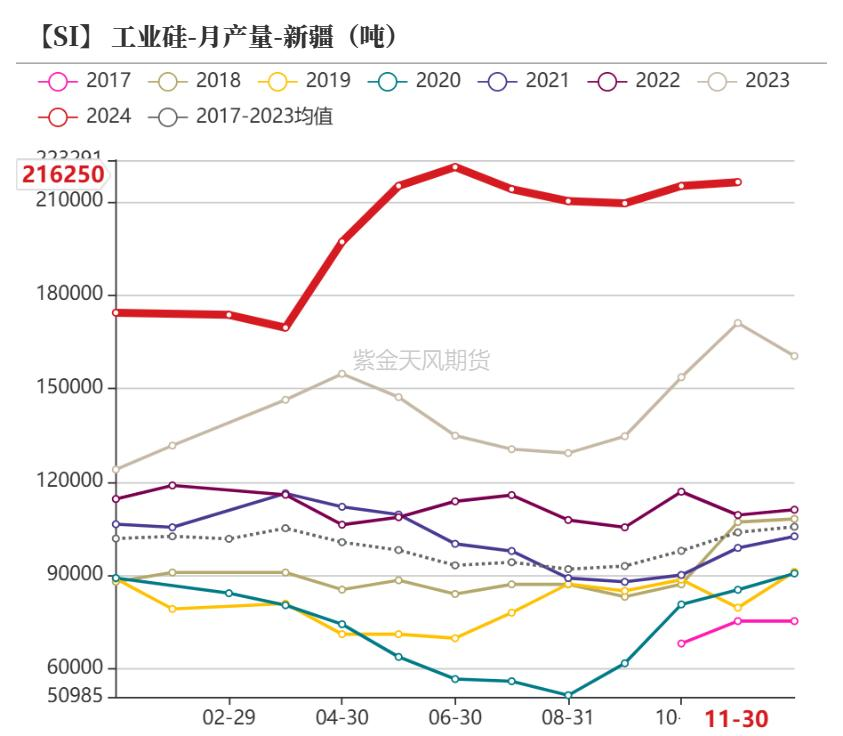

据百川盈孚统计,2024年1-11月国内工业硅累计产量437.2万吨,较去年同期增加95.8万吨,同比增长28.1%。2024Q1-Q3工业硅产量同比显著增加,其中5月起西南复产提速,产量快速累积;但基于下半年硅价持续下行,丰水期7月起四川开始提前减产,云南交付订单后也陆续停炉;但北方开工一直居高不下,工业硅整体供应未有明显收紧。

分产区来看,2024年1-11月新疆产量累计达221.5万吨,累计同比增长42.2%,贡献全国产量的50.7%;四川累计产量38.4万吨,累计同比增长-1.8%,云南累计产量59.6万吨,累计同比增长8.7%,西南两地产量分别占全国产量的8.8%、13.6%。此外,甘肃、内蒙产出同比增长显著,累计产量分别为26.1、29.2万吨,累计同比增长88.9%、34.80%,产量合计占全国的12.7%。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所供应:

新建产能落地 西北工业硅供应提升(SMM)

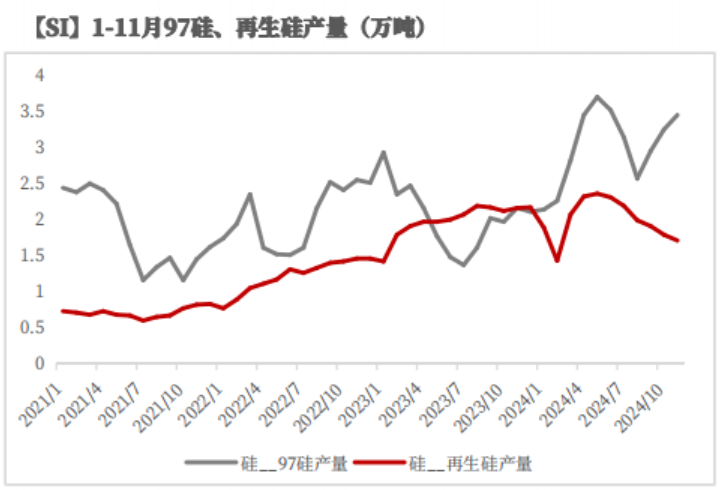

据SMM数据统计,2024年1-11月工业硅累计产量456.73万吨,同比增长32.3%。工业硅非标产量增幅明显,2024年1-11月97硅累计产量33.14万吨,累计同比增长49.4%;2024年1-11月再生硅累计产量21.86万吨,累计同比增长0.9%。

2024年新疆工业硅产量占全国比例约为54%,较去年同期增加7个百分点,新建产能集中在头部企业的一体化配套产能扩张,工业硅行业产能集中度进一步提高。相比之下,四川、云南工业硅供应占比约为22%,较去年同期下降8%。

根据SMM预测,2024年国内工业硅供应接近495万吨,加上97硅、再生硅等,2024全年硅供应量在567万吨左右,同比增量约124万吨,同比增幅28%。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所需求:硅料减产节奏加快

截至2024年11月,多晶硅累计产量达169.0万吨,同比增44.9万吨,累计同比增长36.1%。

3月中旬至今,硅料价格从5.25-7.15万元/吨跌至3.25-3.85万元/吨(不包括颗粒硅),跌幅达38%-45%,已基本跌破主流生产厂家成本线,5月出现全行业平均利润转负,高位库存及亏损走扩迫使硅料厂家减产检修,产量下滑斜率走陡。

10月中旬光伏行业协会召开防止行业“内卷式”竞争会议,强调过剩产能出清,企业开工或在当前排产基础上进一步降低,多晶硅供应下调的确定性较强。

数据来源:百川盈孚;iFind;紫金天风期货研究所

数据来源:百川盈孚;iFind;紫金天风期货研究所需求:有机硅市场稳定运行

截至2024年11月,DMC累计产量达201.8万吨,同比增37.8万吨,累计同比增长23.1%。

2024年有机硅部分新产能释放,产量同比显著增长,行业整体开工率相对偏高;当前有机硅市场弱稳运行,头部企业报价偏高,下游以观望为主,终端需求尚未有足够的正反馈。

今年DMC仍未走出行业亏损困境,临近年底市场有部分备货需求释放,但整体以刚需采购为主,后续需关注头部企业调价动态以及行业开工情况。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所需求:铝合金表现平稳

2024年全年来看,铝合金需求较为平淡。春节期间原生铝合金、再生铝合金开工率降至历史最低后修复缓慢,且由于下游实际需求有限,订单增量不足,再生铝合金开工率、产量均较往年有所下滑。

数据来源:SMM;紫金天风期货研究所

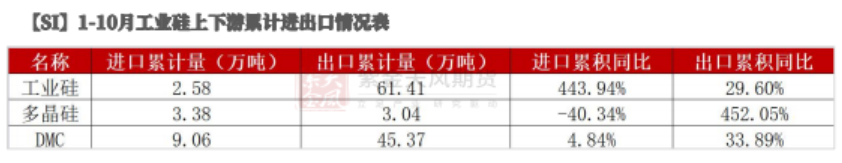

数据来源:SMM;紫金天风期货研究所出口同比增速明显 出口总量位于历史均位

2024年1-10月工业硅、多晶硅、有机硅出口表现较好,累计同比分别增长29.6%、452.1%、33.9%。

数据来源:海关总署;紫金天风期货研究所

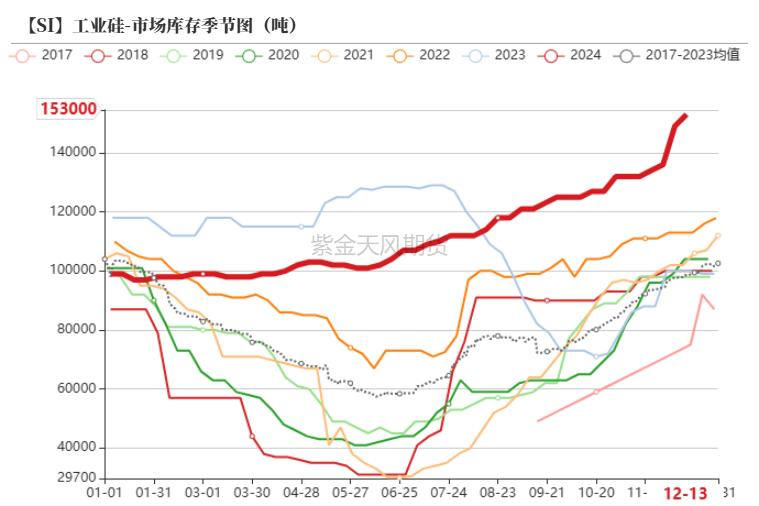

数据来源:海关总署;紫金天风期货研究所行业库存高企(SMM)

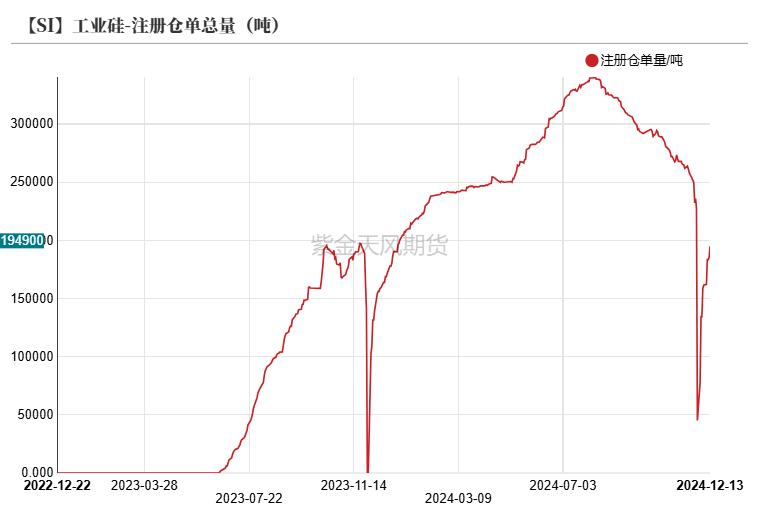

截至2024年12月13日,工业硅总库存达81.75万吨(包含仓单),其中新疆、云南、四川样本库存分别达到23.27、26.2、22.65万吨。

2024年工业硅库存呈持续累库趋势,且多数库存集中在中间贸易环节,但下游需求走弱,仓单消化相对困难。

数据来源:百川盈孚;广期所;紫金天风期货研究所

数据来源:百川盈孚;广期所;紫金天风期货研究所库存压力加剧(百川)

行业高库存对工业硅价格持续施压,下游需求仍未提振,库存绝对值重心上移。根据百川数据显示,截至12月13日,工业硅行业库存(不包含仓单)达35.61吨,包含仓单共51.77万吨。

8月份以来注册仓单量持续下降,基差不断走强导致仓单更有性价比,部分仓单移出,但结合交割库外库存持续增长来看,库存实际消化量相对有限。

数据来源:百川盈孚;广期所;紫金天风期货研究所

数据来源:百川盈孚;广期所;紫金天风期货研究所工业硅:供应继续增长压力加大

新产能释放期拉长 向北扩张趋势不变

2024年有部分新产能落地,但较年初预期,整体投放量有所收缩。由于工业硅各冶炼炉之间生产流程相对独立,今年新产能的投放弹性也较大。考虑到当前工业硅期现价格均位于低位,以及明年行情具有一定不确定性,后续产能投放或延续今年的投产模式,即单个项目产能的释放期拉长。

此外,新疆大厂今年实现生产设备技改,今年产量预计达到170-180万吨(对比2023年财报中,大厂工业硅年产能为122万吨/年),供应压力进一步加大。

明年新产能投放方面,关注合盛硅业云南、通威股份内蒙古、新安云南等产能,该部分增量具有成本、资金、下游渠道等优势,落地的可能性更高。

分地区来看,2024-2025计划新产能主要分布在新疆、云南、内蒙古、甘肃等地,占比分别达24%、17%、33%、10%,新产能向北扩张趋势显著。

数据来源:百川盈孚;SMM;公开资料;紫金天风期货研究所

数据来源:百川盈孚;SMM;公开资料;紫金天风期货研究所25H1西南产出预计低于今年同期 H2关注库存消化情况

24年Q1工业硅价格持续下行,西南开工率、产量压至低位,进入丰水期后产销利润走扩、周产量增长斜率陡峭。但由于5月份下游多晶硅开始减产,工业硅需求收缩,硅价连创新低,其中期现订单较少的四川提前减产,云南消化完订单后也于丰水期提前减产,总体来看,工业硅产量受利润调整的影响较大。

考虑到当前工业硅基本面未见扭转,且暂无价格上行强驱动,预计25Q1将延续今年的低开工情况。而基于下游多晶硅整体产量将有缩减,明年丰水期基本面情况相较今年同期,或也难见起色,各产区利润走扩困难程度加大,丰水期开工率预计将有压降,H2需关注库存消化情况。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所天气、环境扰动不可忽视

天气因素也为重要的季节性扰动,2025年同样需要关注此类指标。

其中,今年5月以前市场一度关注云南地区降水量偏少的事实,但步入丰水期至今云南降水逐渐起量,且略高于历史平均水平。

8月底四川地区高温叠加降水偏少,电力一度紧缺,对当地工业硅、多晶硅生产造成扰动,但从实际情况看,工业硅生产受影响程度较小。

数据来源:紫金天风风云;紫金天风期货研究所

数据来源:紫金天风风云;紫金天风期货研究所环境污染方面,我们选取工业硅部分北方产区的AQI指数做参考,就历史数值来看,Q3一般为全年环境情况最优时期,而11月至次年Q2,环境污染有加剧倾向。

今年11月26日,石河子市决定于11月27日20:00启动重污染天气Ⅱ级(橙色)预警,引发市场对于新疆大厂生产调整的担忧,工业硅价格波动加大。当前石河子环境污染情况有所改善,大厂减产动作未有推进。

数据来源:iFind;紫金天风期货研究所

数据来源:iFind;紫金天风期货研究所供应:供应展望小结

新投产能方面,由于今年行情低迷,投产情况低于年初预期,且有部分产能延后投产,整体投放进度低于年初预期。2025年新产能关注建成未投部分产能的释放,该部分增量具有成本、资金、下游渠道等优势,落地的可能性更高。

原有产能方面,回顾今年低迷行情下的工业硅产量变动情况,可以说利润仍是驱动西南复产的重要因素,工业硅基本面未见扭转,且暂无价格上行强驱动,预计25Q1将延续今年的低开工情况,丰水期开工率或将低于今年同期,H2开工情况需关注库存消化情况。

此外,2025年一个较大的不确定因素为落后产能的淘汰,考虑到目前已有企业陆续开始技改,以及建成未投的产能能够弥补产量缺口,落后产能淘汰引发的或是阶段性的情绪行情,关注后续政策调整情况。

总产量方面,工业硅2025年产量预计达480万吨,同比减少2%。

成本和利润:

理论亏损情况或有进一步加剧

主产区今年理论利润情况不佳

我们选取个别地区的历史成本及利润走势看,工业硅今年整体利润情况不佳,但其中,新疆地区个别大厂有自备电优势,因此地区利润水平实际好于理论值,云南地区于丰水期前已签订单,售价较丰水期即期价格更高,因此当地实际利润情况或也好于理论计算。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所短期内亏损情况或有进一步加剧

尽管工业硅个体企业存在亏损情况,但行业此前暂未出现过亏损程度严重、亏损周期较长的情况。

此前行业利润快速收缩至出现亏损的情况,均落在下游需求出现坍塌时期,而目前工业硅面临的也正是终端需求增速放缓、下游重要需求多晶硅快速减产,叠加当前过剩情况严重,短期内难见扭转,工业硅亏损情况或有进一步加剧,价格支撑参考位将有进一步下移。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所多晶硅:产量预计同比下降

国内新增装机同比增速或有进一步放缓

2024年1-10月,中国光伏累计新增装机达181.3GW,累计同比+27%,相比去年同期149%的增速有明显下滑,一定程度上受到去年高基数影响。

2024年全年来看,预计中国年新增装机达230-260GW,全球年新增装机达430-470GW,对应该多晶硅的消耗分别在55-62万吨、103-113万吨,而今年国内预计产出178万吨的硅料,从装机角度看,多晶硅仍偏过剩,但由于5月起国内硅料开始减产,硅料过剩量级较年初、年中的判断,已有缩减。

据IEA、CPIA等机构预测,2024-2030年全球每年光伏新增装机将不少于500-700GW,明年全球装机同比预计有进一步增长。考虑到国内受土地资源限制、光伏消纳能力有限等问题,明年国内装机增速或有放缓,海外需关注新兴市场,如拉美、中东等装机增速。预计2025年全球、中国新增装机分别达590-614GW、282GW,同比增速分别为24%-31%、15%。

数据来源:iFind;CPIA;IEA;紫金天风期货研究所

数据来源:iFind;CPIA;IEA;紫金天风期货研究所当前主材环节的主要矛盾仍为过剩

截至12月6日,国内多晶硅、硅片、电池片、组件的库存总量分别为28.9万吨(相当于120.4GW)、24.6GW、1.3GW、52.2GW。其中电池片受保存时间和要求的限制,近期库存去化较快。

就总量来看,多晶硅为主材中库存压力最大的环节,但终端装机需求增速放缓,硅料库存消化的压力有所加大。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所行业现状:或出现产业链集体降开工

硅料价格快速下行至亏损走扩的情况下,多晶硅已经出现了明显的减产。

自然思路下为高成本产能优先降负荷,但10月起光伏行业多次讨论“反内卷”,对于明年国内产量的总量,以及各企业的产出量基本有了相对确定的方向,预计明年多晶硅产量或落在140-160万吨。

数据来源:广期所;SMM;紫金天风期货研究所

数据来源:广期所;SMM;紫金天风期货研究所2025年硅料新产能投放不容乐观

多晶硅新投产能主要布局于北方,其中2024-2025内蒙、青海、新疆、云南新投产能合计占比分别为27%、18%、23%、24%。

2024年多晶硅行情低迷,价格连创新低,行业亏损情况严重,新产能投放远低于年初预期。就今年已投项目来看,新产能为头部大厂的项目,硅料企业生产集中度有进一步提升,但受行情影响,部分新产能产出情况不佳,其中东部合盛多晶硅产能目前已暂停产出,后续生产需依赖价格修复以及自身降本成效。

就2025年可能投放的产能来看,海东红狮、陕西天宏、新疆其亚等项目为在建状态,但一方面多晶硅行情暂时未见起色,另一方面,行业或采取配额生产模式,对新进产能的稳定出品难言友好,整体来看,明年多晶硅新产能投放,以及投放后的出量或不容乐观。

数据来源:百川盈孚;SMM;公开资料;紫金天风期货研究所

数据来源:百川盈孚;SMM;公开资料;紫金天风期货研究所有机硅:等待新的终端需求增量

对房地产行业带来增量的期许或需降低

截至2024年1-10月,房地产各项数据同比走低,其中房屋竣工面积4.2亿平方米,累计同比下降23.9%;房屋施工面积72.1亿平方米,累计同比下降12.4%;房屋新开工面积6.1亿平方米,累计同比下降22.6%。

城市土地累计成交量低于历史均值,新房、二手房价格未见显著起势,地产行业整体景气程度的修复仍需时日,但伴随修复或已不是商品房的加速增量,而是库存的消化。

对于有机硅行业而言,在重要需求侧的产品难见增量的情况下,亟需找到新的发展方向,一方面提高有机硅产品技术含量,另一方面找寻新的终端需求方向,此外,若需求调整弹性较小,有机硅自身或也将面临产能出清境况。

电子电器产量同比增长 关注2025以旧换新

2024年,家用电器累计产量及累计同比基本延续正增长,但增速逐渐放缓,电力电缆累计同比自2月份以来表现为负增长;电力电缆一定程度上跟随原料有色金属涨跌的波动,但其下游用电需求的支撑相对充足,截至9月累计产量同比转正。

在地产修复带来的需求增量预期已有减弱的情况下,后续或需关注依旧换新政策对家电增长的推动。

有机硅产量增长难以消化多晶硅减产带来的需求减量

2024年新产能陆续投放,供应端表现为开工位于历史平均偏低位,但产量同比有较大幅的增长。

而有机硅产量增长难以消化多晶硅减产带来的需求减量。今年多晶硅5月起加速减产,有机硅5月起产量开始增量,从多晶硅、有机硅产量边际变化看,多晶硅5-11月产量边际减少引发工业硅需求减少51万吨,有机硅产量增加带来的需求增量为12万吨。

此外,有机硅行业自身而言,产能的投放将进一步压制产品价格,关注下游需求的新增量及出口情况。

硅铝合金:耗硅量同比预计增长10%

关注明年以旧换新对汽车产销的拉动

截至2024年10月,汽车产销累计同比分别为3.0%、2.7%,一定程度上受到年初以来汽车价格战以及“以旧换新”政策落地的驱动,

2024年1-10月摩托车产销累计同比分别为-2.1%、0.15%,全年来看,产量负增长情况或将延续,销量环比略有回升。

以旧换新方面:今年国内以旧换新效果亮眼,自4月发布政策以来,截至11月18日,全国汽车报废更新和置换更新补贴申请均突破200万份,合计超过400万份。此外,11月商务部表示,将提前谋划2025年的汽车以旧换新接续政策,稳定市场预期,并持续完善汽车相关政策,关注明年以旧换新对汽车产销的拉动。

数据来源:Wind;iFind;紫金天风期货研究所

数据来源:Wind;iFind;紫金天风期货研究所汽车消费指数上行 库存预警指数回落至历史偏低位

截至2024年11月,国内汽车库存、消费预警指数分别为51.8%、108.9%。

24H2以来汽车销售表现较好,库存预警指数持续下滑至历史平均低位,消费指数环比持续走高。

数据来源:Wind;iFind;紫金天风期货研究所

数据来源:Wind;iFind;紫金天风期货研究所新能源汽车产销及渗透率维持高增长

截至2024年10月,2024年1-10月,国内新能源汽车产量、销量累计分别达977.9万辆、975万辆,累计同比分别增长33%、34%。渗透率方面,10月国内新能源汽车零售渗透率达52.9%,同比增加15.1个百分点,批发渗透率达50.1%,同比增加13.9个百分点,渗透率同比显著提高。

此前新能源车渗透率的提高为市场共识,硅铝合金的需求由新能源汽车贡献的占比预计将逐步扩大,但当下国内新能源汽车渗透率已超过50%,或面临进一步向上突破瓶颈。

整体来看,考虑到国内新能源汽车渗透率继续提升的需求增速存在放缓的可能,以及明年以旧换新政策对汽车产销的影响同样存在不确定性,我们给予下游硅铝合金耗硅量10%的温和增长。

数据来源:Wind;iFind;紫金天风期货研究所

数据来源:Wind;iFind;紫金天风期货研究所需求展望小结

多晶硅方面,从装机角度看,多晶硅仍偏过剩,但由于5月起国内硅料开始减产,硅料过剩量级较年初、年中的判断,已有缩减。自然思路下为高成本产能优先降负荷,但10月起光伏行业多次讨论“反内卷”,对于明年国内产量的总量,以及各企业的产出量基本有了相对确定的方向,预计明年多晶硅产量或落在140-160万吨。

有机硅方面,2024年新产能陆续投放,产量同比有较大幅的增长,而有机硅产量增长难以消化多晶硅减产带来的需求减量。多晶硅5-11月产量边际减少引发工业硅需求减少51万吨,有机硅产量增加带来的需求增量为12万吨。此外,有机硅行业自身而言,产能的投放将进一步压制产品价格,关注下游需求的新增量及出口情况。

硅铝合金方面,考虑到国内新能源汽车渗透率继续提升的需求增速存在放缓的可能,以及明年以旧换新政策对汽车产销的影响同样存在不确定性,我们给予下游硅铝合金耗硅量10%的温和增长。

总体来看,考虑部分在建、落地可能性较大的新投产能后,预计全年多晶硅、DMC、硅铝合金的耗硅量将分别达到178、118、85万吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所年度平衡表

平衡表关注点:

其中2025年下游有机硅、铝合金耗硅仍有一定增量,但多晶硅年产量同比减少19%带动需求总量下滑,且该部分减量的确定性较强。

基于H1单月需求同比大幅下滑、供需格局难以扭转,我们相应减少了西南丰水期可能复产的炉数,但若Q1市场悲观程度不减,价格进一步下探,西南丰水期复产数或需继续下调。

整体来看,2025年供应、需求同比均有缩减,但全年依旧呈过剩态势,过剩量较今年有小幅减少。

2025价格走势判断

Q1:工业硅价格是否还有调整空间?

由于工业硅西南主产区生产成本存在季节性调整的情况,使得工业硅全年平均生产成本曲线的参考意义有限,因此我们将根据不同电价水平时期制作定期生产成本曲线,其中y轴为现金流成本折盘面价。

从25年1月生产成本曲线来看,若参考平衡表中单月4万吨的过剩量,价格预计落在12000-12200元/吨,但工业硅当前累计库存达到近82万吨,若简单考虑为该82万吨为平均每月消化,则单月需要消化6.8万吨,加上单月过剩量,价格或需落在11400-11600元/吨之间。

但以上均为理想情况下的价格区间讨论,实际情况下,成本曲线右侧的部分硅厂具有下游渠道,并不会在价格触及成本线时及时停产,同时当前下游需求羸弱,对工业硅库存的消化也并不迅速,工业硅价格或仍需震荡寻找新驱动。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所Q2:多晶硅价格需关注行业生产的“自律性”

2025年全球新增装机对多晶硅需求量预计在142-147万吨,其中国内需求量在68万吨,按全球装机需求看,多晶硅价格或落在4.4-4.5万元/吨的区间内,若考虑国内32-33万吨的库存,价格或落于4.2-4.3万元/吨的区间内。

但需注意的是:

1.我们对于平衡状态下的价格判断,均未将海外17-18万吨/年的产能纳入供应计算。

2.行业2025年总产量的下调,需依赖明年硅料企业坚决“自律”,以此供需紧平衡的状态或得以实现。

数据来源:百川盈孚;广期所;SMM;紫金天风期货研究所

数据来源:百川盈孚;广期所;SMM;紫金天风期货研究所(转自:紫金天风期货研究所)