特约作者:国泰基金

12月20日,早盘1年期LPR下调的刺激下,大盘小幅高开,但此后一路走低,行业板块呈现普跌局面,市场情绪非常弱势。北向资金早上还是小幅买入,但尾盘加速流出,最终净流出了9.71亿元。

从申万一级行业来看,跌幅靠前的为电力设备、公用事业和传媒,仅有建筑装饰、房地产、食品饮料和交通运输收涨。

外围市场表现也不太好,日韩股市收跌,欧洲股市也大幅低开,全球投资者避险情绪较强。12月以来全球疫情再度反弹。欧洲、北美、韩国、澳洲、南非疫情严峻,除美国外,日新增病例均已超过前高点。上述疫情严重反弹地区基本上与Omicron毒株检出地区高度重叠。

另外美国1.75万亿基建计划遇阻,周日持有关键一票的民主党参议员曼钦再次明确表示,将反对支持拜登的1.75万亿美元的“重建更好”法案,对于包括美国在内的全球经济复苏,增加了一些不确定性。

国内来看,也有一些变化对市场情绪有冲击。上周证监会发文完善沪深港通机制,核心修订内容为将“内地投资者”剔除出沪深股通投资者范围。政策的目的是规范市场,防范“假外资”绕道香港避开监管、获取更高杠杆率及低成本资金,加剧A股市场波动的风险。

不过根据证监会披露数据,内地投资者在香港开立证券账户及北向交易权限的交易规模,在北向交易中占比保持在1%左右,年初至今北向交易日均成交额为1209亿元,对应受到影响的资金额为12.09亿元,因此实际中长期影响可能并不大,短期可能会出现一定的资金撤离的现象。

货币政策方面,与11月相比,1年期LPR报价下调5BP,5年期LPR报价不变。近期的央经济工作会议明确了明年上半年经济下行压力较大,因此强调要推出稳经济的政策,本次下调1年期LPR可以看作是银行让利实体经济的举动。

但5年期LPR挂钩按揭贷款利率,一旦下调可能被市场解读为房地产宽松信号。中央经济工作会议对房地产纠偏,提出“良性循环”,但房住不炒依然坚持,因此对5年期LPR需要更慎重考虑。后续来看,明年上半年经济下行压力较大,经济增速可能呈现先低后高的特征,明年房地产政策也可能迎来积极变化,可以期待全面降息等更多政策协同发力,对于明年初A股行情也不必过于悲观。

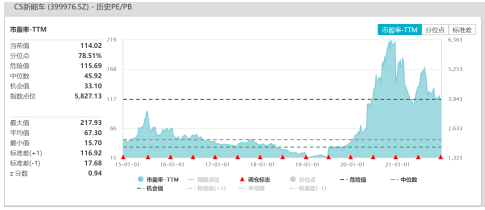

今天盘面上下跌的重灾区是新能源板块,新能源车ETF(159806)跌4.10%,光伏50ETF(159864)跌4.48%。直接原因包括近期美股新能源股票的大跌,以及油价的暴跌,对新能源板块形成利空。但归根结底下跌原因还是高估值,目前光伏、新能源车等板块PE估值仍在历史70%以上分位,一旦出现利空因素,板块容易出现大幅波动。

但从中长期来看,2030年碳达峰和2060年碳中和的目标,必须依靠碳排放减少或者零碳排放。因此光伏、风电、新能源汽车等产业成长趋势不会发生任何变化,若这些板块股价调整估值回归合理区间,仍然可以考虑进行长期配置,短期调整可能带来一定的布局机会。

展望明年上半年的A股行情,可能会比近两年更均衡。目前科技成长板块如芯片、新能源汽车、光伏、军工等,总体估值不低,短期波动不小,但是基本面保持了较高的盈利增速,布局可能更加需要着眼于长期。

相比较而言,当经济增速回升、地产等传统经济因素企稳,价值风格可能会阶段性占优。今年财政后置、明年财政前置,叠加就地过年可能性较大,明年一季度基建增速很可能会回升。明年下半年国内房地产投资增速亦有望触底回升,接力基建与保障房。可以考虑逐步增配估值回归合理区间的医药、建材和家电等行业,标的包括生物医药ETF(512290)、医疗ETF(159828)、创新药沪深港ETF(517110)、建材ETF(159745)和家电ETF(159996)等。

风险提示:以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。