来源:21世纪经济报道

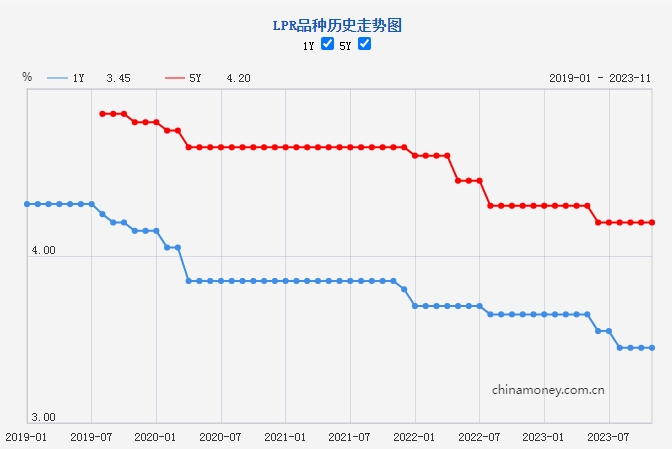

中国人民银行授权全国银行间同业拆借中心公布,2023年11月20日贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为4.2%,均与上月持平。

图片来自中国人民银行网站

图片来自中国人民银行网站当日,中国人民银行授权全国银行间同业拆借中心公布,1年期LPR为3.45%,5年期以上LPR为4.2%,均较上一期保持不变。

作为LPR报价的重要参考,本月15日中国人民银行开展14500亿元中期借贷便利(MLF)操作,中标利率为2.5%,与前次持平。

贷款市场报价利率(LPR)由各报价行按公开市场操作利率(主要指中期借贷便利利率)加点形成的方式报价,由全国银行间同业拆借中心计算得出,为银行贷款提供定价参考。目前,LPR包括1年期和5年期以上两个品种。

当前,LPR已替代贷款基准利率成为贷款利率定价的“锚”,每月定期发布。LPR调整有较强的方向性和指导性,LPR下行可带动企业融资实际利率下行,推动降低实体经济融资成本。

LPR已连续三个月保持不变

机构:四季度或再降准

截至目前,今年以来LPR已经历了2次下调。其中,6月份,1年期和5年期以上LPR同步下调10个基点;8月份,5年期以上LPR保持不变,1年期LPR单独下调10个基点。

11月15日,央行公告,为维护银行体系流动性合理充裕,对冲税期高峰、政府债券发行缴款等短期因素的影响,同时适当供应中长期基础货币,2023年11月15日人民银行开展4950亿元7天期公开市场逆回购操作和14500亿元中期借贷便利(MLF)操作,中标利率分别为1.80%、2.50%。

中国民生银行首席经济学家温彬认为,经济延续修复和稳汇率等考量下,11月MLF利率持平上月,已连续3个月维持不变。一是年内已进行两次降息,经济基本面整体延续改善,11月金融数据也超出预期,短期内政策利率无进一步下调必要;二是当前汇率仍承压运行,为保持汇率稳定,防止超调风险,MLF利率不变也是最优选择。

温彬分析,在MLF大幅超额续作的背景下,短期降准的空间也被缩窄。

国盛证券研报表示,往后看,年内仍会有政策,包括一线松地产、化债、城中村改造、活跃资本市场等。具体到货币端,宽松仍是大方向,降准方面,考虑到年内增发1万亿国债、特殊再融资债可能继续推进,叠加MLF大规模到期,将对流动性造成冲击,四季度大概率会再度降准。

专家:目前房地产持续下行,显然并不是利率的问题

而市场对本月LPR按兵不动早已有预期。“目前房地产持续下行,显然并不是利率的问题。”广东省规划院住房政策研究中心首席研究员李宇嘉分析。事实上,目前房贷利率已经降至历史最低了,而且房贷额度非常充足。

李宇嘉分析,三季度以来,认房不认贷,存量房贷利率调整,下调贷款利率等动作非常频繁。与2021年9月历史高点相比,2023年11月百城首套平均房贷利率累计下降187BP,二套平均房贷利率累计下降157BP,同期5年期以上LPR累计下降45BP。可见,降息不仅动作频繁,而且力度也很大,但对市场的作用有限。

从近期市场调研来看,如果LPR继续下降,潜在的购房者或预期LPR未来还会下降。现在买房,意味着利率更高,最佳选择是继续等待。反正,房价也不涨,还在跌,房贷利率还会下行。

李宇嘉认为,11-12月的市场,尽管有房企冲业绩的营销利好,但从往年来看,11-12月都是传统淡季,市场不温不火,继续在低位徘徊,降不降LPR,作用都不大。再考虑到银行全年业绩,12月底不会降低LPR。

来源:新华社(记者吴雨)、证券时报 (记者陈英)中新经纬、澎湃新闻

(编辑:毕凤至)