原标题:国盛证券:8月非农不及预期后,美元与美债为何背离?

事件:北京时间9月3日晚8:30,美国公布8月非农就业数据。

核心结论:

1、美国8月新增非农就业23.5万人,大幅低于预期值75万人和前值105.3万人。仅休闲酒店和政府教育机构两个行业就比7月少增了68.5万人,反映了近期美国疫情恶化导致相关服务需求减少,同时学校推迟开学导致教师就业减少。

2、非农数据公布后,美元指数震荡走低,美债收益率震荡走高。二者背离背后的逻辑在于,美元下跌反映了Taper不会提前的预期得到确认,而美债收益率上行则反映了通胀预期的小幅提升。

3、维持此前判断:Taper将在11月或12月宣布,两种均算是符合预期的操作,不会对市场造成太大影响。加息目前看来最快也要2022年底,并且2022年加息超过一次的概率很低。大类资产方面,年底之前,美元指数、美债收益率、人民币汇率均趋于震荡,美股和黄金有回调压力。

正文如下:

1、美国8月新增非农就业大幅不及预期,主要受疫情反弹影响。

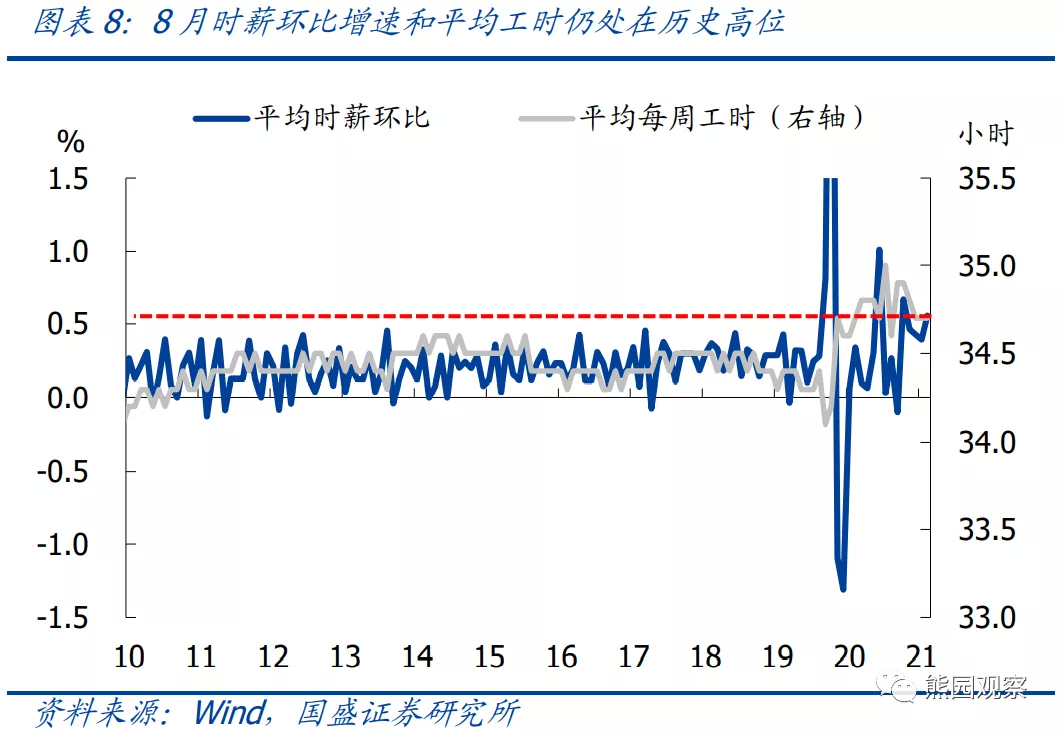

美国8月新增非农就业23.5万人,低于预期值75万人和前值105.3万人;失业率5.2%,符合预期,前值为5.4%;劳动参与率61.7%,低于预期值61.8%,与前值持平;平均时薪环比0.6%,高于预期值0.3%和前值0.4%;平均每周工时34.7小时,低于预期值和前值34.8小时。8月新增非农就业远低于年初以来的均值58.6万人,即便考虑7月新增就业上修了11万人,表现也依然疲软,我们认为主要是受疫情反弹的影响,具体来看:

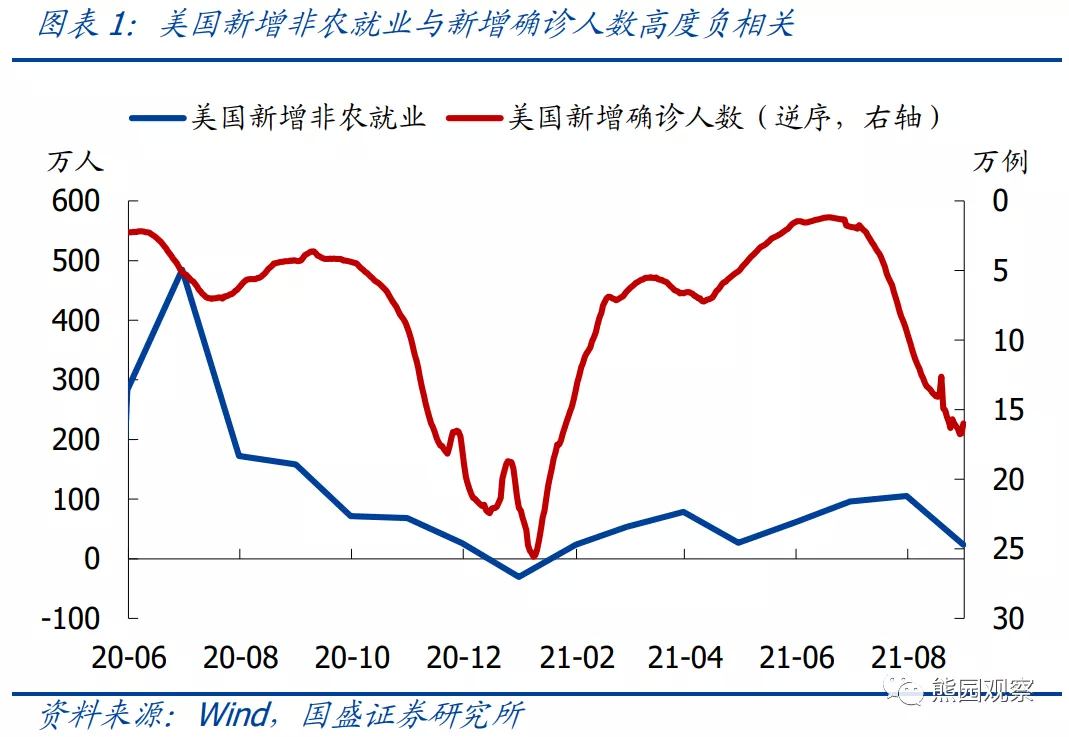

过往数据表明,新增非农就业与疫情表现高度相关:自去年下半年以来,美国新增非农就业人数与新增新冠确诊人数表现为高度负相关,且新增确诊拐点通常领先新增就业半个月到一个月。疫情主要通过三个渠道影响就业,一是导致相关行业就业岗位的减少,二是导致部分人群就业意愿下降,三是由于学校未开学导致部分家长需要照顾孩子而无法就业。本轮美国疫情自6月底以来持续大幅反弹,且至今仍未出现拐点,这也意味着若后续疫情不能快速回落,新增非农就业也难大幅改善。

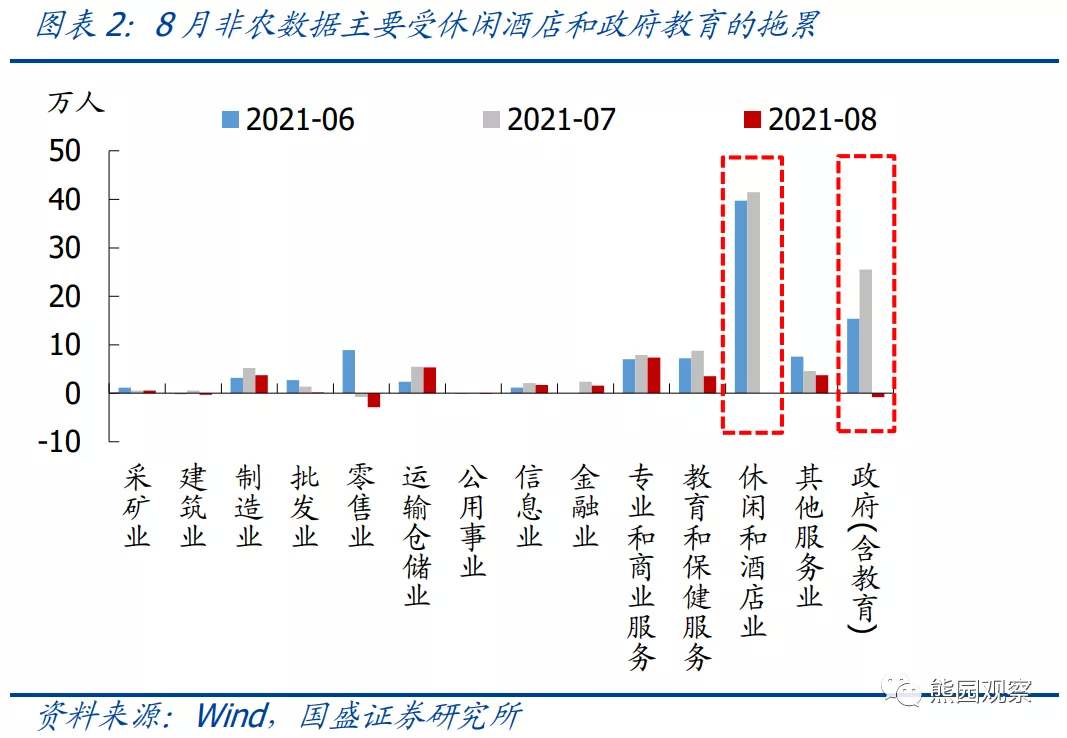

8月新增就业大幅下降,主要受休闲酒店和政府教育的拖累:8月休闲酒店行业新增就业为0,而7月增加了41.5万人;8月州和地方政府教育机构(属于政府部门)就业减少2.6万人,而7月增加了24.4万人,仅这两个行业就比7月少增了68.5万人。这反映了疫情恶化导致相关服务需求减少,同时学校推迟开学导致教师就业减少。

2、非农公布后,美元与美债走势背离,反映了Taper和通胀预期变化。

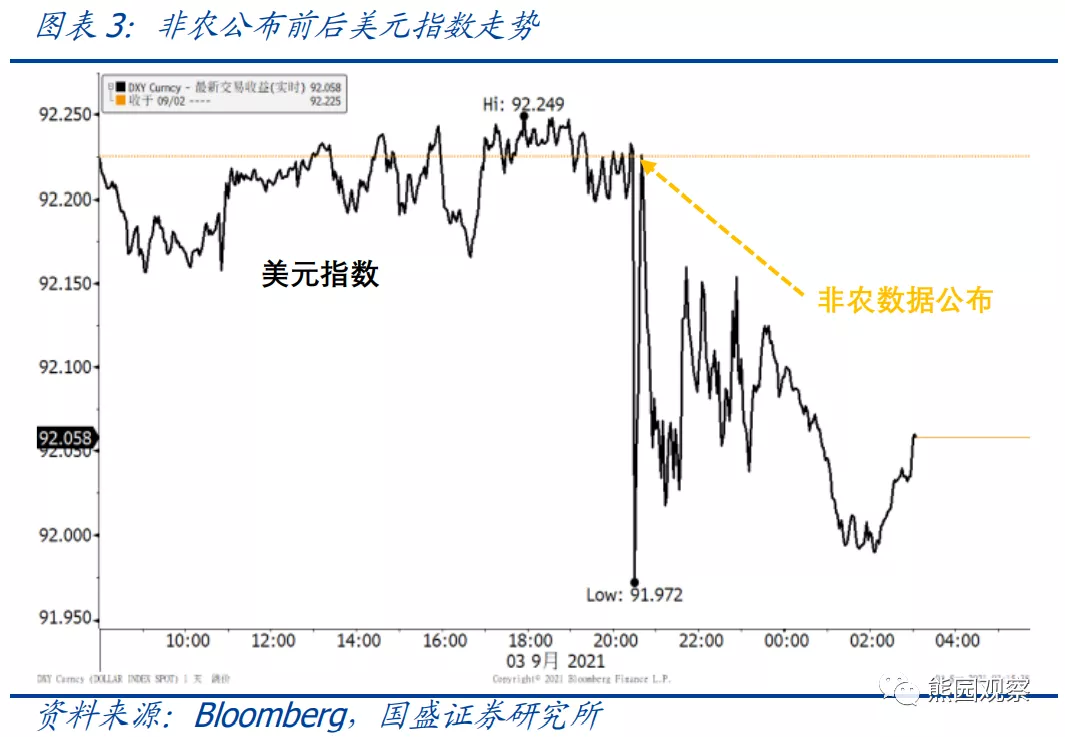

8月非农数据公布后,美元指数震荡走低,10Y美债收益率震荡走高。背后的原因在于,美元指数的下跌反映了Taper不会提前的预期得到确认,美债收益率的上行则反映了对通胀的担忧有所增加。具体来看:

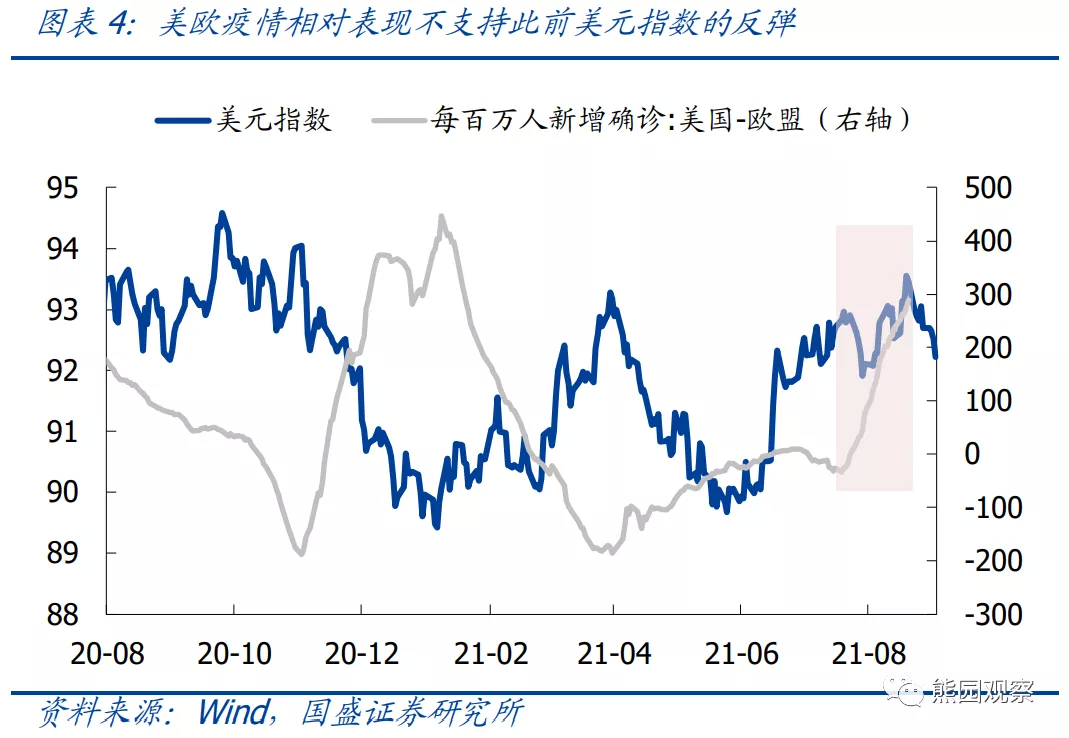

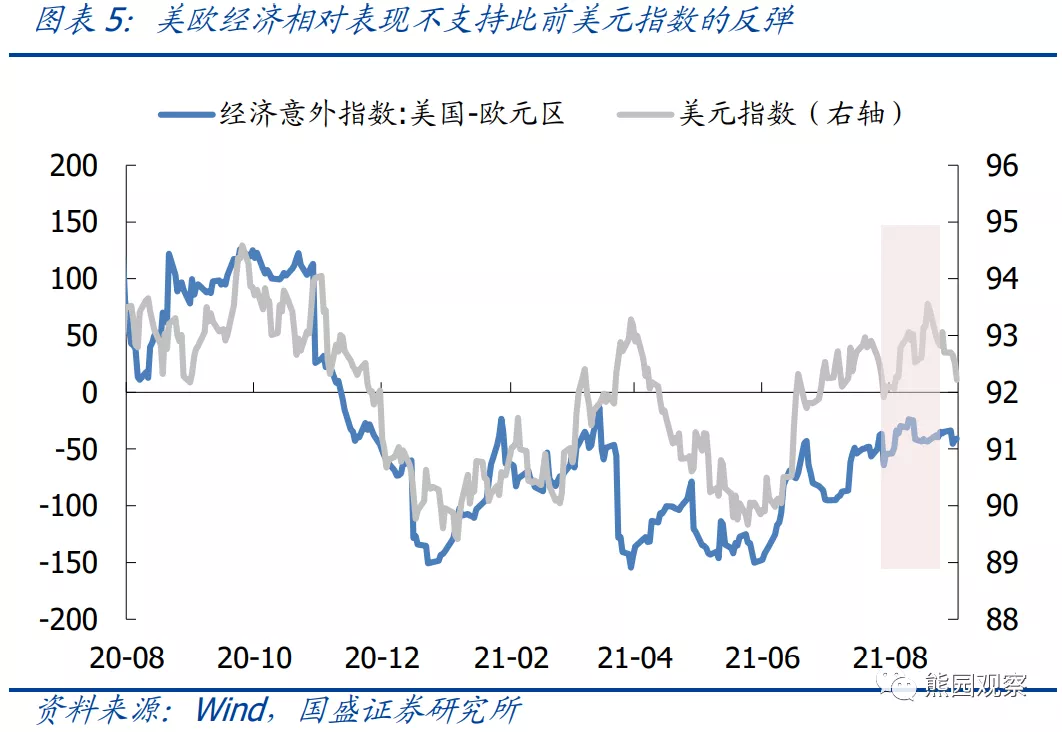

美元的逻辑:在前期报告《美元反弹,人民币为何坚挺?能否持续?》中我们曾指出,近期美元指数的反弹主要受Taper可能提前的预期驱动,缺乏基本面的支撑。8月非农数据疲软,叠加疫情持续恶化,基本能确定美联储在9/23的FOMC会议上不会宣布Taper,因此美元指数表现为下跌。

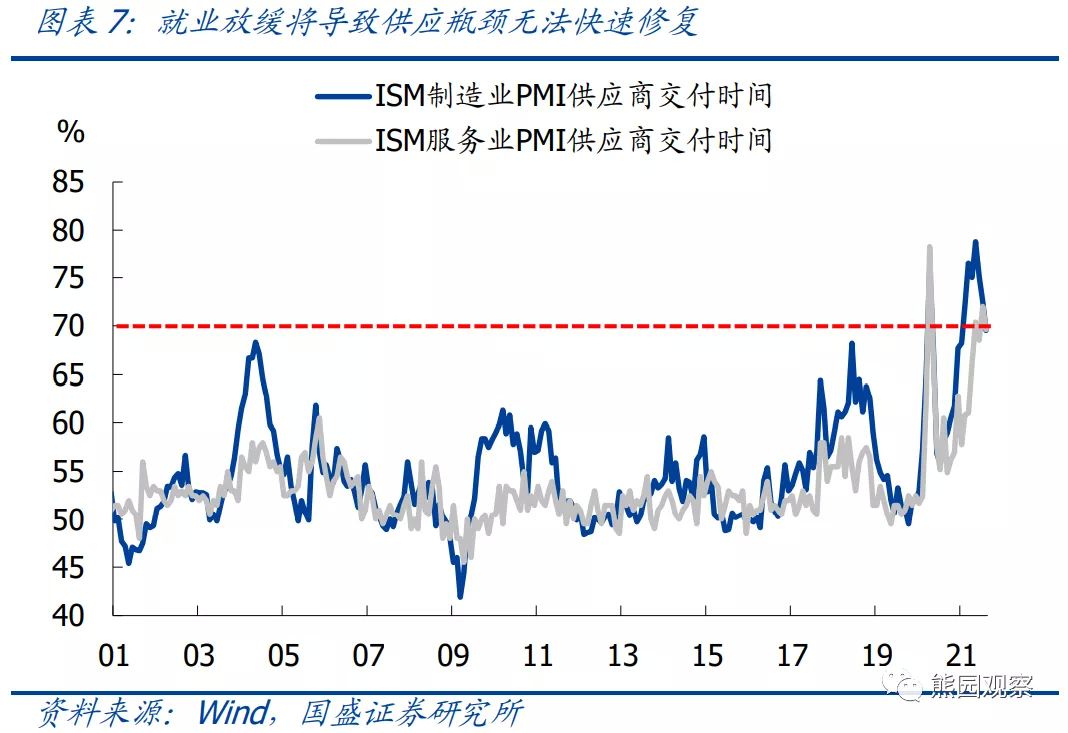

美债的逻辑:一方面,本月薪资增速大幅高于预期,部分反映了就业意愿下降迫使企业涨薪;同时,就业恢复放缓将导致供给缺口持续时间更长,薪资上涨和供给瓶颈均会导致通胀压力加大。另一方面,虽然Taper基本可以确定不会提前,但持续的货币宽松可能会进一步刺激通胀。非农公布后,10Y美债收益率最多上行了5.9bp,而10Y TIPS收益率最多仅上行了4.4bp,反映出市场的通胀预期有小幅提升。

3、维持此前判断:11月或12月宣布Taper,年底前美元和美债均趋震荡。

Taper时点:美联储面临两种方案:(1)11月宣布,从12月开始实施;(2)12月宣布,从明年1月开始实施。两种都算是符合预期的操作,不会对市场造成太大影响,具体选择哪一种取决于后续的就业和疫情表现。近期重点关注9月23日FOMC会议的内容,包括更新的经济预测和点阵图。

加息时点:美联储已多次强调,宣布Taper不意味着即将加息,并且希望等Taper结束后再加息。而在美联储新框架下,加息需要同时实现最大就业和2%的平均通胀,美联储最新的长期自然失业率预测为4.0%。目前看,首次加息最快也要2022年底,并且2022年加息超过一次的概率很低。

大类资产观点:年底之前,美元指数、美债收益率、人民币汇率均趋于震荡,美股和黄金有回调压力。